【完全版】イデコとは?元証券マンが知っておくべきメリット・デメリット徹底解説 !!

iDeCo(イデコ)を始めたいけど、メリットとデメリットなどを詳しく知りたい!

こんな疑問にお答えします!

✔︎ 本記事の内容

- iDeCoとは?

- 【メリット】所得控除・運用益非課税・公的年金控除・退職所得控除

- 【デメリット】60歳まで受取れない・手数料がかかる・元本割れの可能性

- 【初心者】資産運用が初めてでも大丈夫?

- 【結論】どうして iDeCoをやっと方がいいのか?

- 【運用実績】投資実績毎週公開中!

✔︎ 本記事の信頼性

iDeCo(イデコ)とは?

iDeCo(イデコ・個人型確定拠出年金)ってどんな制度?

iDeCoは、毎月の積立で運用し老後の備えをする第2年金「私的年金」です。

iDeCoと新NISAの最大の違いは、老後の資金です。これが最大の特徴。

新NISAは投資、 iDeCoは年金です。

個人型確定拠出年金とは?

( iDeCo・イデコ)

iDeCoは、3つの言葉に分けると簡単です。

iDeCoの運用から受け取りまで

イデコ)-.-1.png)

月々の掛金は、5,000円から始められそれ以上は、1,000円単位で上乗せ。60歳以降に受け取ります。

iDeCoのメリット (下記で詳細)

- 積立金額すべて「所得控除」の対象で、所得税・住民税が節税

- 運用で得た定期預金利息や投資信託運用益が「非課税」

- 受け取るとき「公的年金等控除」「退職所得控除」の対象

iDeCoのデメリット (下記で詳細)

- 60歳まで引き出せない

- 手数料がかかる

- 運用によっては元本割れすることがある

iDeCoのおすすめ銘柄

(別途記事にて詳細)

老後資金は大丈夫? 年金はいくらもえるの?

日本の公的年金は?

イデコ)-"-:.png)

日本の公的年金は「国民年金」と「厚生年金」の2種類です。

国民年金に加入する方が老後にもらえる年金のことを老齢基礎年金、厚生年金に加入する方が老後にもらえる年金のことを老齢厚生年金といいます。

年金はいつからもらえるの?

年金の受給開始年齢は、原則65歳です。

以前は国民年金が65歳、厚生年金が60歳からでしたが、2013年度から厚生年金の受給開始年齢が段階的に引き上げられ、男性は1961年、女性は1966年4月2日以降に生まれた方の受給開始年齢は65歳です。

そのため現役世代のほとんどの方は、国民年金も厚生年金も65歳から受け取りです。

年金受給額の平均はいくら?

イデコ)-1-1.png)

厚生年金の受給額は、保険料の納付月数と収入によって決まるため、収入が高いほど受給額も多くなります。男女差があり、男性の平均受給月額は約16万5,000円、女性は約10万3,000円です。

老後2,000万円問題(下記で詳細)

【老後の生活費(夫婦)】

最低限の生活費…約22万1,000円/月

平均的な生活費…約25万6,000円/月

ゆとりある生活費…約36万1,000円/月

年金の受給額と老後の生活費を考えると、年金だけで十分といえる世帯は少ないのではないでしょうか。

公的年金以外に、定期預金などの貯蓄や私的年金である「iDeCo」、長期積立・分散投資を支援する非課税制度である「つみたてNISA」などもうまく活用して、老後に備えましょう。

iDeCoは誰でもできるの?

国民年金に加入していれば加入できます。

20歳未満および60歳以上65歳未満でも会社員や公務員として働いている方

60歳以下の自営業や専業主婦で国民年金に任意加入している方

海外居住者で国民年金に任意加入している方もiDeCoに加入することができます。

※ 2022年5月以降は条件付きで65歳未満の方まで加入できるようになりました。

iDeCo加入に関する他の疑問?

年金保険料を未納だった時期があるのですが加入可能ですか?

現在、国民年金保険料を納付していれば、過去に未納期間があっても加入することはできます。

障害基礎年金を受給しています。加入できますか?

自営業の方で、障害基礎年金の受給によって国民年金保険料を法定免除されている場合は、加入できます。

iDeCoに加入できない方

iDeCoに加入できない方

- 自営業などの第一号被保険者で国民年金保険料を納めていない方(免除を含む)

- 勤務先の企業型確定拠出年金が年単位の拠出でありiDeCoに入ることが認められていない方

- 公的年金を繰り上げして受給している方

加入者のご職業によって上限額が変わります。

更に、会社員は会社の年金制度によって上限額が異なります。

月々の掛金は最低5,000円から1,000円単位で金額が設定できます。

会社員

iDeCo掛け金上限額

イデコ)-1-2.png)

会社員は会社の年金制度によって上限額が異なり、勤務先の企業年金を確認して下さい。

会社員 勤め先【企業型DC】

企業型確定拠出年金

イデコ)-2-Copy-1.jpeg)

【企業型DC】

企業型確定拠出年金とは?

イデコ)-1-4.png)

運用成績の良し悪しに応じて年金受給額が変動するタイプです。

加入については会社に確認を。2022年10月より加入できる人が増えました。

会社員 勤め先【企業型DB】

確定給付企業年金

イデコ)-2-Copy-2.jpeg)

【企業型DB】

確定給付企業年金とは?

イデコ)-2-4.png)

加入者の制度への加入期間や在職中の平均給与額などに応じてあらかじめ年金受給額が決まっています。

2024年12月からは2万円に引き上げられる予定。

会社員 勤め先 企業年金なし

イデコ)-2-Copy-3.jpeg)

企業年金なしの会社は、掛け金上限額23,000円まで積み立て可能なのでぜひ加入を要検討です。

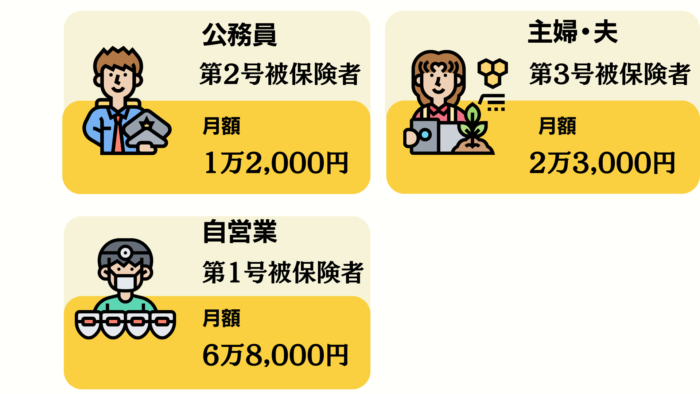

公務員・専業主婦・自営業

iDeCo掛け金上限額

公務員

掛け金上限額 1万2,000円

イデコ)-3-Copy.jpeg)

イデコ)-18.png)

ここ数年、民間との格差が生じないようにと退職金水準の引き下げが行われている。

公務員もiDeCoに加入できるようになったので老後資金をしっかり用意して下さい。

主婦

掛け金上限額 2万3,000円

イデコ)-3-Copy-1.jpeg)

イデコ)-19.png)

所得税を払っていない。

主婦・夫は所得控除が受けられないため節税効果を享受できない。

iDeCoではなく新NISA最大限活用をおすすめ。

自営業者

掛け金上限額 6万8,000円

イデコ)-3-Copy-2.jpeg)

イデコ)-20.png)

国民年金のみだと老後の年金額は年間80万程度と心もとない。

会社から支払われる年金・退職金がない。そのため積み立てられる額も多くなっている。

iDeCoでリタイヤ時の資金を作る必要があるので要検討です。

iDeCo上限額に関する

他の疑問?

他に確認しておくポイント!

- 掛金拠出の休止・再開はいつでも可能

- 納付方法は、ご本人口座から引落し、給与天引きが選べる

- 口座引落し日に残高不足の場合、その月は未納となる(追納は不可)

- 掛金の変更は、毎年1月~12月(引落しベース)までの間に1回だけ可能

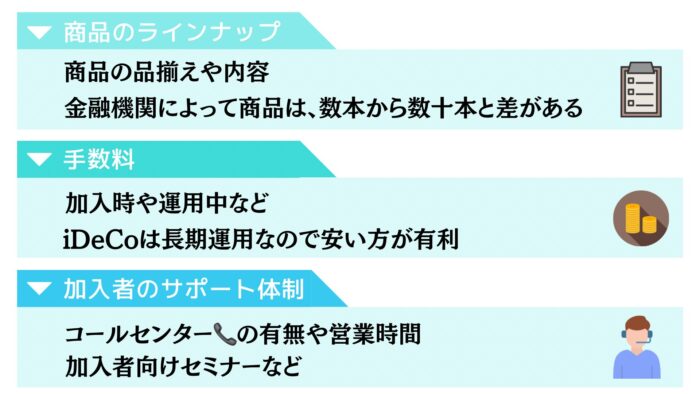

iDeCoの金融機関の選び方

商品の品揃え・手数料比較

iDeCoはどうやって始めるの?

まずは金融機関に口座を作ることになります。

iDeCoの口座は銀行のほか証券会社や生命保険会社でも開くことができます。

金融機関は、何社も選べますか?

1つの金融機関しか選べないため、しっかり考える必要があります。変更はいつでもできます。

ただし、資産を移す手続には2ヶ月程度かかることが多く、その間運用はできず、また費用がかかることもあります。

金融機関の選び方・ポイント

金融機関選びのポイント

商品の品揃えを確認

まず考えたいのは、どんな金融商品で積み立てたいかです。

iDeCoで積み立てられる商品は、金融機関によって数本から数十本と選択肢に差があります。

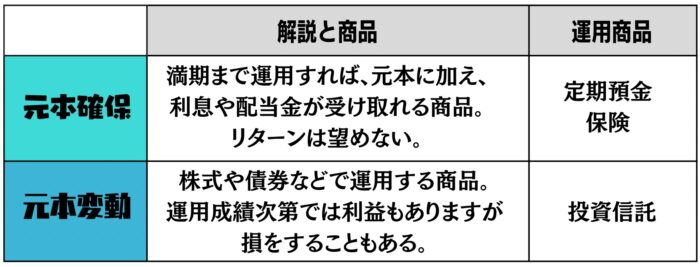

iDeCoの商品の種類

大まかに分けると元本確保型商品と投資信託の2つです。

元本確保型商品とは預金や保険のことを指し、満期と利息があらかじめ定められていて、満期まで保有すれば元本割れすることはありません。

しかし、その分リターンは望めません。

投資信託は、運用を専門家にまかせる金融商品、株式や債券などに投資。

投資している株式や債券が値上がりすると、投資信託の価格も上がり、逆に値下がりすると元本割れの可能性もあります。

要チェックポイント

- 運用する商品はひとつだけ選ぶことも、複数を組み合わせることも可能。

- 運用する商品とその配分は、いつでも変更可能。

- 保険商品は途中解約すると手数料が発生する場合があります。

- 投資信託は投資対象(株式や債券など)や運用スタイルなどの違いを理解することが大切です。

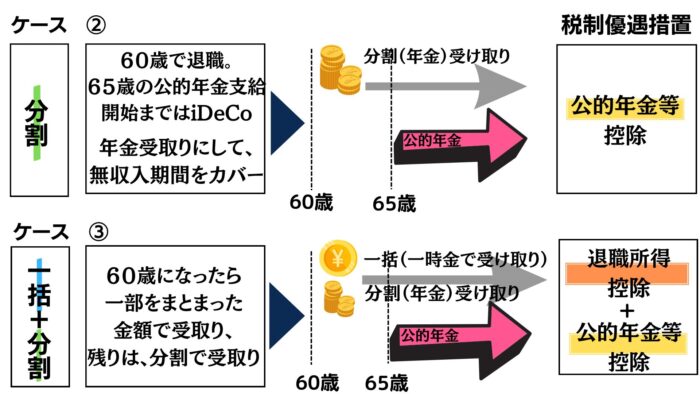

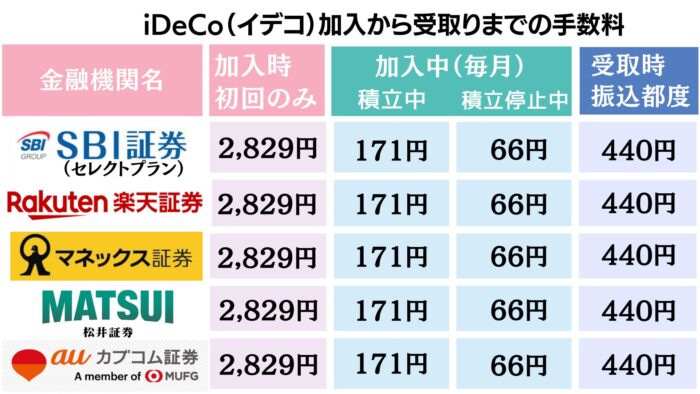

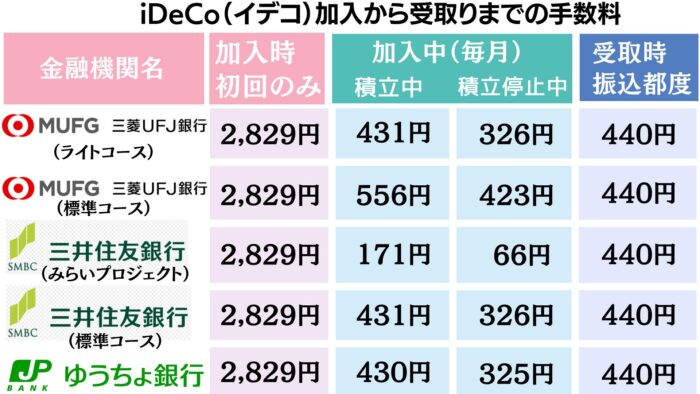

iDeCoの手数料

加入時・運用中・受取時にかかる費用もチェック!

イデコ)-1-3-1.jpg)

イデコは、加入時(初回1回のみ)や加入中(毎月)、受け取り時(振り込みの都度)に費用がかかります。

金融機関によって手数料が異なるので注意が必要です。

イデコ)--..png)

口座手数料は毎月支払うので軽視できない。

長い期間だと10万円以上の差が出る場合もあるので注意が必要です。

※下記で詳細。金融機関別手数料も記載

金融機関のサポート体制にも注目

多くの金融機関はイデコ加入者向けのコールセンターを設けていますが、平日夜間や休日に対応するかどうかは様々です。

運用商品の選択や運用成績の確認はウェブサイトでするのが普通なので、サイトの見やすさや情報の探しやすさも大切なポイントです。

金融機関によっては制度や長期運用の基本などを勉強するセミナーを開くこともあります。

iDeCoお金をもらうときは?

iDeCoの受け取り方

60歳以降にまとめて一括でもらうか、または分割。

全体の半分をまとめてもらって残りは分割で、併用(へいよう)することもできます。

万が一60歳より前に高度の障害になってしまった場合や、死亡してしまった場合には、その時点でもらうことができる。

死亡の場合は、遺族がもらいます。

60歳になると自動的に受給できるのですか?

60歳時点で加入していた期間が10年以上ある場合には、受け取る権利が60歳時点で得られます。

受け取りは、申請手続きが必要です。

受給権を得た後、75歳までの間に行います。

iDeCoの資産を受け取るための申請を行うと、イデコの加入者になることができません。

60歳以降も働く場合、受給はどうなりますか?

60歳以降も働きながら年金や一時金として受給を開始することができます。

75歳までに老齢給付金の受給の請求を行わなかった場合はどうなりますか?

年金として受け取る権利がなくなります。

積み立てた年金資産は年金として受け取る選択肢はなくなり、一時金として受取ることになり、その手続書類が送られてきます。

50歳以上の方はこれも覚えておこう

| 60歳までの通算加入者等期間 | 受取開始可能年齢 |

| 10年以上 | 満60歳 |

| 8年以上10年未満 | 満61歳 |

| 6年以上8年未満 | 満62歳 |

| 4年以上6年未満 | 満63歳 |

| 2年以上4年未満 | 満64歳 |

| 1ヶ月以上2年未満 | 満65歳※1 |

※1 60歳以上で新規加入した場合は(2022年5月以降)、新規加入から5年後に受け取りを開始できます。

60歳に到達した時点で確定拠出年金に加入していた年数が10年に満たない場合は、通算加入者等期間に応じて受給開始可能年齢が決まるので注意が必要です。

iDeCo税制優遇

シミュレーション

引用: iDeCo公式サイト かんたん税制優遇シミュレーション

節税額と、長期の積立運用の効果は?

iDeCo公式HPサイトでかんたんに計算できます。

iDeCo(イデコ)メリット

iDeCoメリット①

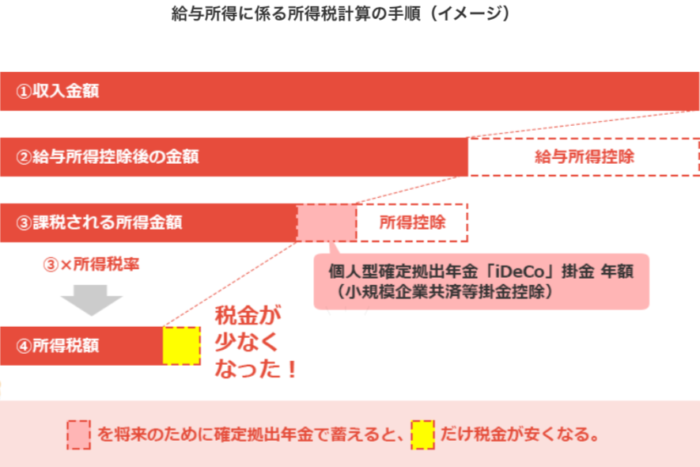

所得控除・所得税や住民税の負担が軽減!

毎月の掛け金時は、全額が所得控除になります。

年末調整や確定申告の内容に応じて、所得税や住民税の金額が決まり、課税の対象となる所得から、 iDeCoに支払った掛け金1年分を差し引くことができる。

そのため、所得税や住民税が安くなることがメリットです。

iDeCo節税効果 会社員の場合

イデコ)-1.png)

年間55,000の税負担は大きいですね。

イデコ)-2-2.png)

所得税は所得が多い人ほど税率が高くなる仕組みので、所得が多い人ほどiDeCoの所得控除メリットを享受できます。

iDeCo節税効果

【職業・課税所得金額別】

(自営業・会社員・公務員)

イデコ)-2-1.png)

iDeCoをやるだけでこれだけ年間税制メリットは嬉しいです。

逆に言えば、 iDeCoで投資信託で運用し、税制メリット額分を損ができるとも考えられます。

自営業の方は月々の積立上限額が高く、節税効果の恩恵が他の職業と比べて多いです。

iDeCo節税メリット

所得税とは?

引用: iDeCoナビ(個人型確定拠出年金ナビ)運営:特定非営利活動法人 確定拠出年金教育協会

iDeCoの節税メリット、所得税とは?

2種類の控除とは年収に応じて決まる「給与所得控除」と、該当する方に適用される配偶者控除や医療費控除などの「所得控除」です。

iDeCoの掛金(年額)は所得控除の対象であり、その全額が控除。

iDeCoで積み立てを行うことは、課税される所得金額を減らすことにつながり、支払う税金を少なくしながら、老後の備えを蓄えることができるのです。

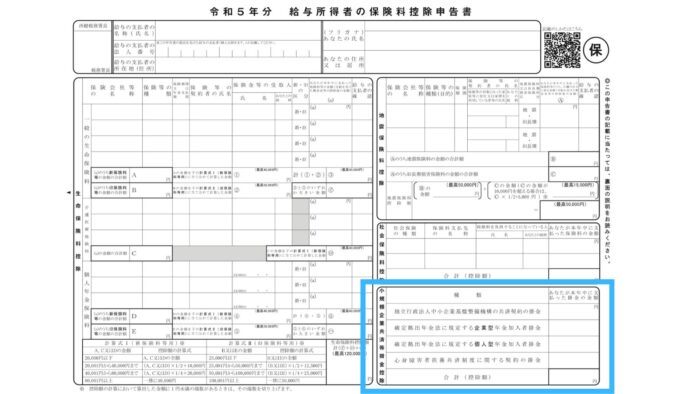

掛金分の所得控除を受けるためにはどのような手続きが必要ですか?

年1回、掛け金としていくら積立てたか、申告をする必要があります。

フリーランスや自営業の方は、確定申告。

会社員の方で自分の銀行口座からの引き落としにより積立てしている方は、年末調整か確定申告のいずれかの方法で申告を行います。

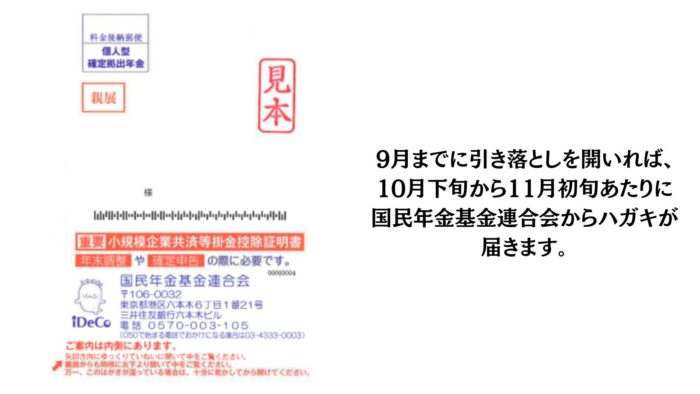

iDeCoの確定申告のやり方

1月から12月までの積立額を証明する「小規模企業共済等掛金払込証明書」ハガキの添付し確定申告。

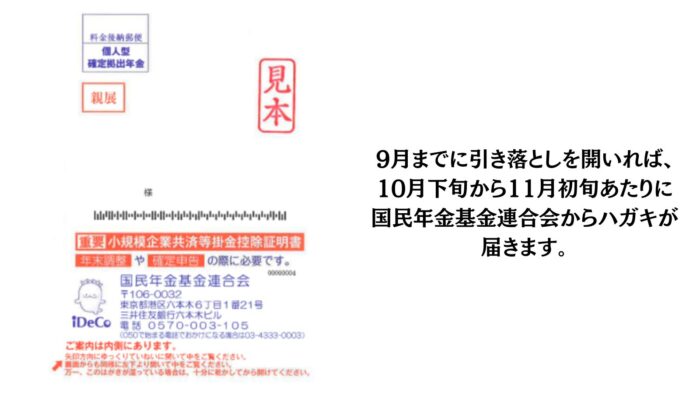

9月までに引き落としを開始していれば10月下旬から11月初旬あたりに国民年金基金連合会からハガキ「小規模企業共済等掛金払込証明書」が届きます。

会社員の方で給与現引きによって積み立てをしている方は、勤務先が掛金額を把握しているので、源泉徴収される際にそれが反映されているため、ご本人が手続きをする必要はありません。

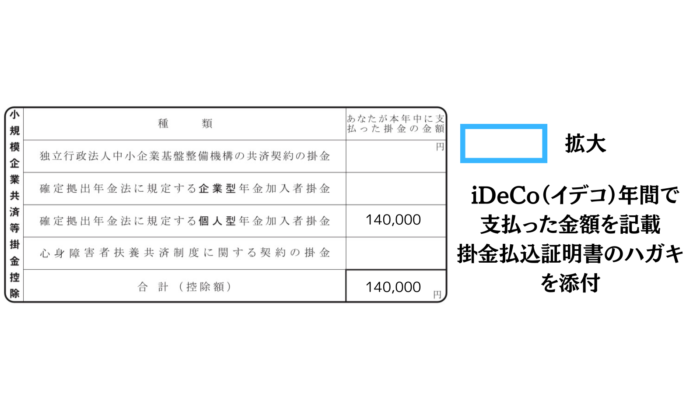

iDeCo確定申告

年末調整の書き方

国民年金基金連合会のハガキを添付して、年間で支払った金額を記載するだけなので簡単です。

配偶者の所得から所得控除することは可能ですか?

加入者ご本人の所得からしか所得控除できません。

小規模企業共済等掛金控除は他の社会保険料と異なり、加入者ご本人の所得からしか所得控除できません。

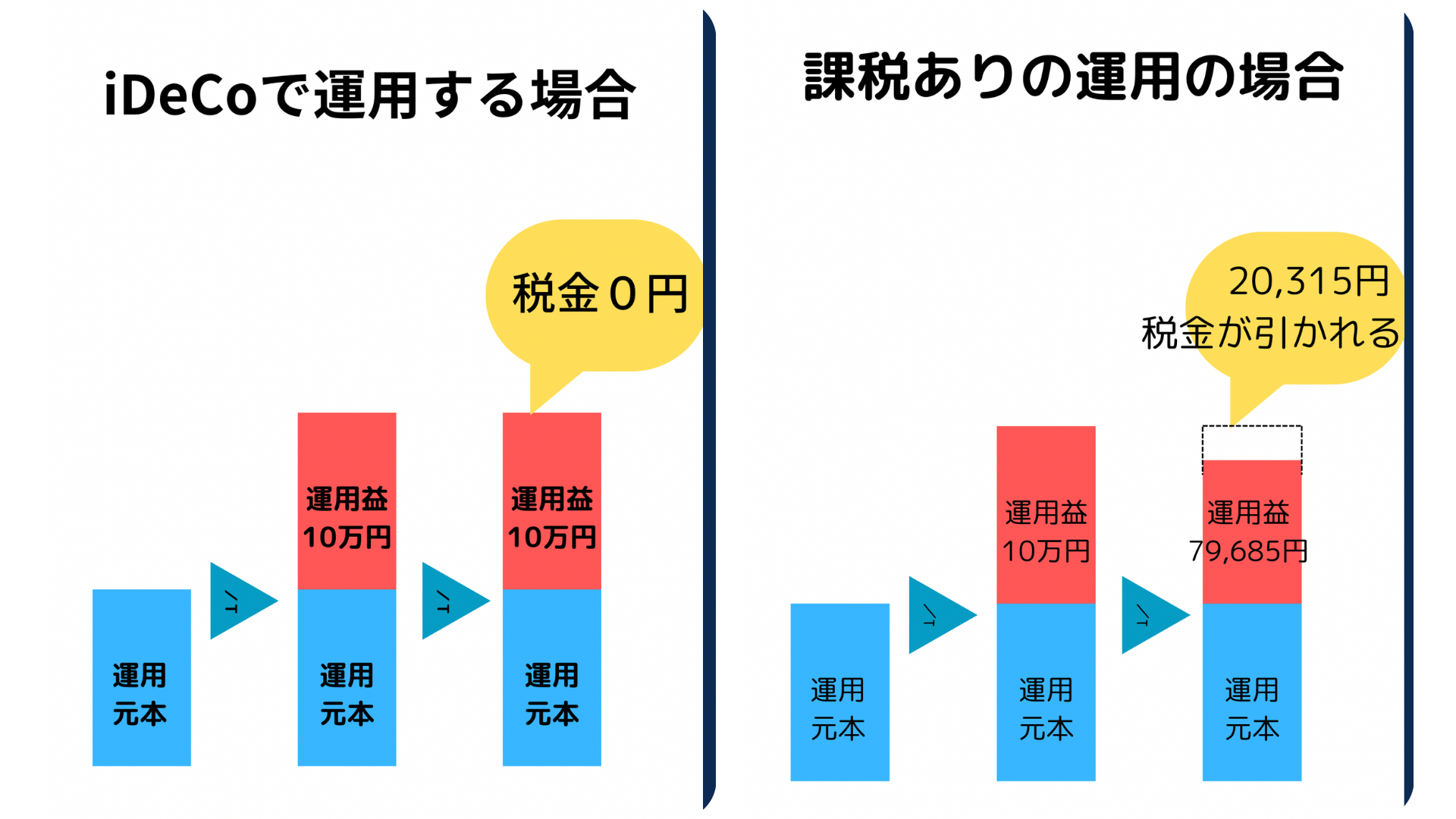

iDeCoメリット ②

運用で得た利益・利息に税金がかかりません。

定期預金や株式・投資信託といった金融商品を運用して得られる利息や利益に対して、通常であれば20.315%の税金がかかります。

iDeCoなら運用で得た利益は非課税です。

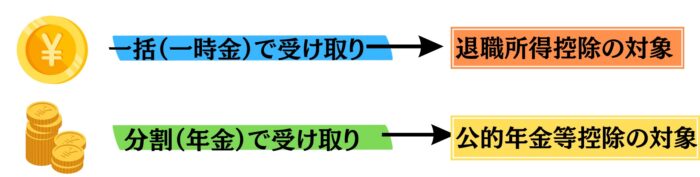

iDeCoメリット ③

退職所得控除・公的年金控除

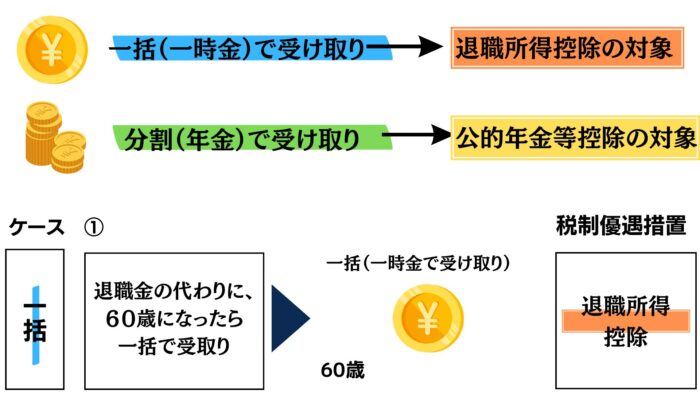

イデコの受け取り方は、基本的にまとめてもらう(一時金)か分割でもらう(年金)かの2通り。

いずれも課税されますが、どちらにも一定額までは税金がかからないよう控除が適用されます。

iDeCo(イデコ)デメリット

iDeCoデミリット ①

解約ができない・原則60歳まで引き出せない

イデコは、原則60歳になるまで受け取りはできない。

イデコの性質上、年金のための積み立てなので。

途中でお金が必要になったからといって引き出すことはできません。

毎月一定額を積み立てるため手間が掛からず、老後資産づくりを行いやすい仕組みが整えられている為です。

私はむしろ、途中で受け取りができない仕組みがあるからこそ、確実にまとまった老後資産を受け取ることができると考えています。

新NISAとiDeCoは、よく比べられますが、新NISAだと利益が出るとそこで利益確定してしまうので、確実に老後資金を貯めるならiDeCoです。

iDeCoデメリット ②

各種手数料がかかる

イデコ)-1-3-1.jpg)

iDeCoを開設すると、「初期費用」と「毎月の口座管理手数料」がかかるの?

iDeCoは、加入時(初回1回のみ)や運用期間中(毎月)受け取り時(振り込みの都度)に費用がかかります。

加入・受け取り時の手数料はほとんどの金融機関で同じ金額ですが、

ただ、運用期間中かかる費用(毎月)については金融機関によって金額が異なる。毎月の口座管理手数料は最も安い金融機関で171円、高いところだと589円。

その差は1ヶ月418円、1年間で5016円、10年間で5万160円!

【金融機関の手数料比較】

iDeCo加入から受取りまでの手数料

iDeCoは、ネット証券がおすすめ!

主な対面証券もネット証券と変わりません。

銀行は、手数料が高い。

上記からわかるように、銀行は証券会社と比べて手数料が高い。

少しの金額ですが長期運用となる iDeCoは、証券会社がおすすめです。

iDeCoデメリット ③

元本を下回る可能性がある

iDeCoは、必ず資産が増えるというものではありません。あくまでも投資なのでリスクがあります。

老後の年金を増やすつもりで投資していたのに、元本を下回ってしまう場合もあります。

iDeCoはいくつも投資先を分散することや、長期的に投資することで、短期に多額を投資するよりもリスクを抑えることができます。

資産運用が初めてでも

大丈夫?

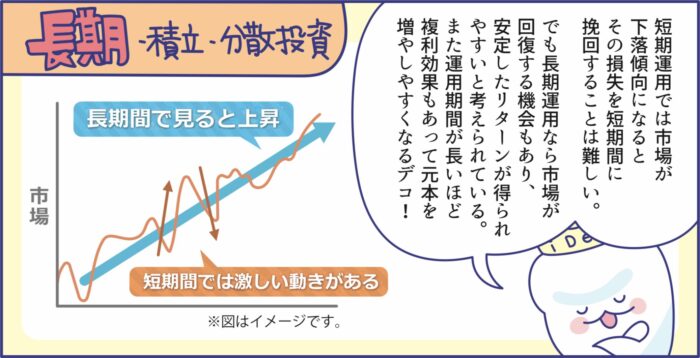

投資の三大原則は、①長期 ②積立 ③分散 です。

iDeCoなら投資の三大原則に沿った形で、価格変動のブレ幅を抑えた運用が可能になります。

投資の三大原則 ① 長期

必ず儲かるわけではないですが、20年間続けて投資していると、どんな時期でも儲からなかったことの時期が少ないからです。

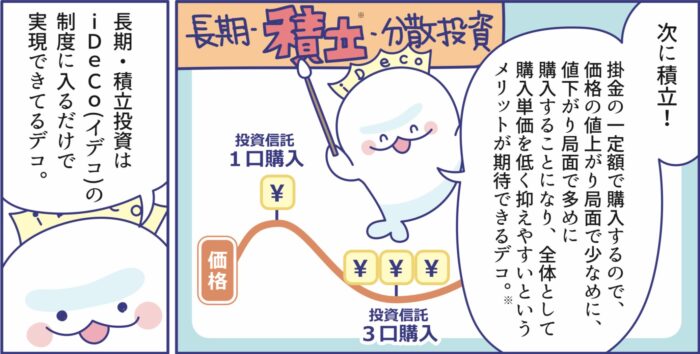

投資の三大原則 ② 積立

積立で少しずつグローバル分散投資をして、世界経済の成長の果実を享受する形で、投資が成功していく可能性が高いと思います。

投資の三大原則 ③ 分散

三菱UFJアセットマネジメント運用「eMAXIS Slim 全世界株式(オール・カントリー)」などのグローバル分散投資をしていけば世界経済の成長の果実を享受する形の投資信託で運用するのがベストだと思います。

【結論】どうして iDeCo(イデコ)がいいのか?

老後2,000年問題大丈夫? iDeCoを活用して備えを!

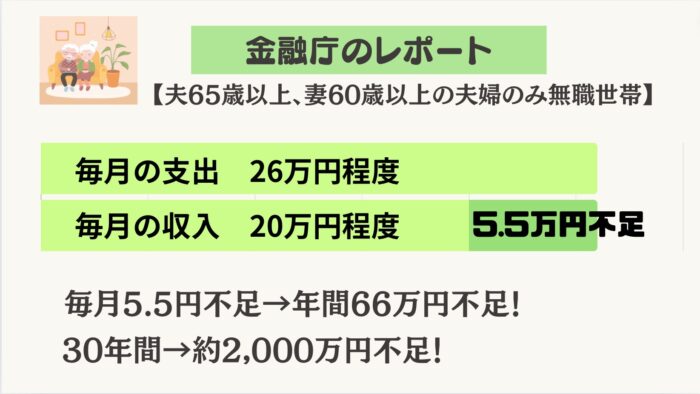

毎月約5.5万円も不足する。

【老後の生活費(夫婦)】

最低限の生活費…約22万1,000円/月

平均的な生活費…約25万6,000円/月

ゆとりある生活費…約36万1,000円/月

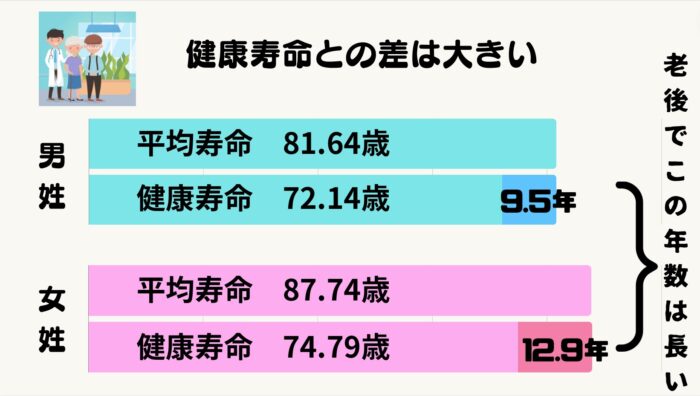

平均寿命は年々伸びているから心配。

ほとんどの世帯で不足しているね。

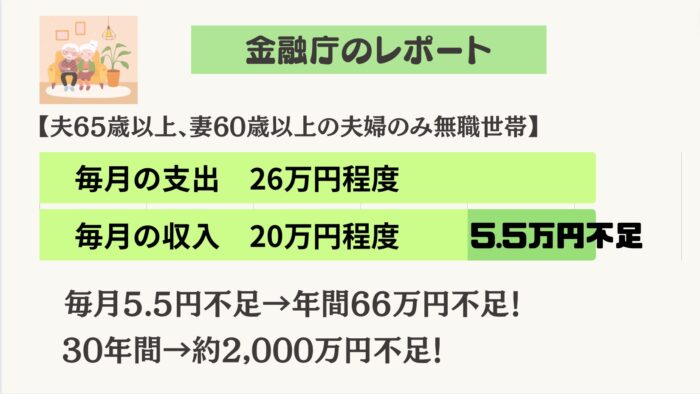

老後2,000年問題とは?

老後2,000年問題とは?

金融庁の金融審議会の報告書では、老後30年間で約2,000万円が不足すると受け取れる試算。

2,000万円という金額は、夫65歳以上、妻60歳以上の夫婦のみの無職世帯では毎月約5.5万円の不足。

20~30年間の不足額が約1,320~1,980万円に上るという試算に基づいています。

年金の受給額と老後の生活費を考えると、年金だけで十分といえる世帯は少ないのではないでしょうか。

公的年金以外に、定期預金などの貯蓄や私的年金である「iDeCo」、長期積立・分散投資を支援する非課税制度である「つみたてNISA」などもうまく活用して、老後に備えましょう。

なぜ長期・積立・分散の iDeCoを個人がやる必要があるの?

投資には、いろいろな手法があります。その中で長期・積立・分散は、勝率が非常に高い投資手法だと思っています。

必ず儲かるわけではないですが、20年間続けて投資していると、どんな時期でも儲からなかったことの時期が少ないからです。

投資のニーズで短期的に資産を10倍にしたいというニーズもありますが、投資のニーズで1番大多数の人が考えるニーズは老後の資産形成ですね。

それを成功させるためにはどうすればいいのか?

やっぱり、積立で少しずつグローバル分散投資をして、世界経済の成長の果実を享受する形で、投資が成功していく可能性が高いと思います。

やっぱり20代の頃から少しでも始めた方が良いってことですか?

20代で投資した1万円が、65歳を超える頃何倍にもなってくる可能性が見込まれる。30代になって余裕が出てきた時に2万・3万と金額を増やしていく。

65歳になった時に、年金以外で貰える金額っていうのがいくらかあるとやっぱり生活が豊かになるのではないかと考えます。

ほとんどの社会人は投資を勉強する時間がさけなく、分散投資といってもどのように分散するかわかりません。

個別株ではなく、投資信託( iDeCo)で投資することをオススメします。

現在の投資信託はあるべき姿になってきたと思います。10年前までの投資信託は、ブラジルレアルとか高金利通貨の毎月分配商品がオススメされていました。

積立とは逆で毎月分配されてしまうと複利効果を得られないというような、投資の基本的な効果が得られない、あまり良い商品とは言えないものが多かったです。

現在は、インデックス型投資信託の信託報酬(手数料)が0.05775%の商品が出てきて運用会社にとっては大変ですが、個人投資家にとっては良い商品が出てきています。

三菱UFJアセットマネジメントが運用している「eMAXIS Slim 全世界株式(オール・カントリー)」などのグローバル分散投資をしていけば世界経済の成長の果実を享受する形の投資信託で運用するのがベストだと思います。

iDeCoのおすすめ銘柄

(別途記事にて詳細)

iDeCo(イデコ)の疑問?

を解決

50代ですが今からでも加入した方が良いですか?

65歳まで、会社員や公務員として働く予定の方であれば、50代の新規加入はお勧めです。

50代の新規加入は、60歳からすぐ受け取ることができず、受け取り可能になるまで口座料を負担しながら運用継続する空白の期間が生まれてしまうので、従来はあまりお勧めできませんでした。

2022年5月から会社員や公務員として働き続けるのであれば65歳まで加入できるようになったので、空白の期間もなくなり、掛け金の所得控除メリットをうけながら老後資金を積み増しすることができます。

iDeCoを契約すると契約した金融機関から商品のセールスがありますか?

確定拠出年金法では、制度運営に携わる金融機関等は業務に必要な範囲でのみ個人情報を利用することとされています。

契約時にイデコとは別に個人情報を金融商品の提案等に利用してもよいと認めるような取り交わしをしなければ、セールスされるというようなことはありません。

iDeCo(イデコ)運用実績

私が実際に iDeCo運用している運用実績・商品を全て下記にて毎週ブログにて公開中です。